Блог компании Иволга Капитал |Портфель ВДО в 2023 году может дать доходность на 10% выше, чем в 2022-м

- 14 декабря 2022, 07:32

- |

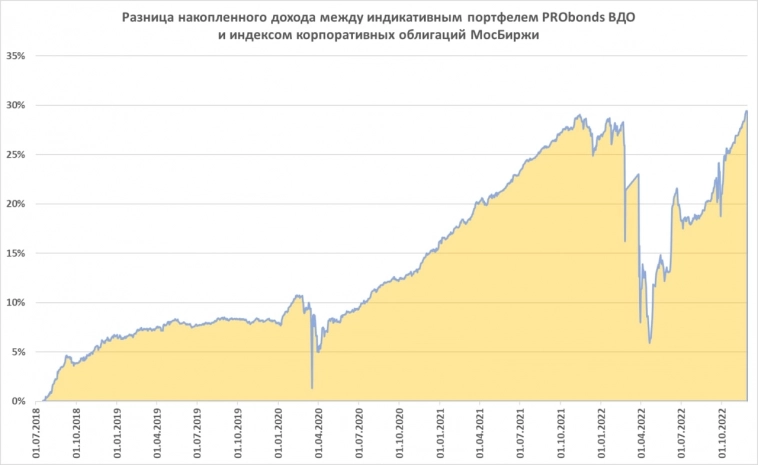

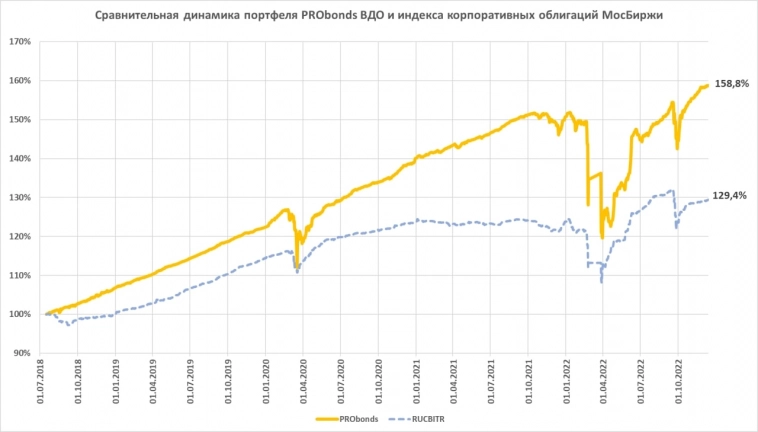

Скажи, караванщик: когда же вода? Долго ждем, а портфель PRObonds ВДО никак не преодолеет 6%-ную планку дохода в этом году. С начала года он набрал 5,4%, маневра для конца года всё меньше, но ожидания еще есть.

Накопленный результат за всё время ведения с июля 2018 – почти 60% (58,8%). Несмотря на сдержанные итоги 2021-22 годов, взгляд на перспективу всё же оптимистичный. Сегодня внутренняя доходность покрывает риск значительно лучше, чем год или два назад. К 2023 году портфель подходит с внутренней доходностью около 17,4% (доходности облигаций и стоимость размещения свободных денег). Так что рассчитываем в новом году превысить результаты «жирных» 2018-20 годов, когда портфель в среднем приносил около 14% годовых. Особенно учитывая постепенный рост формального кредитного качества, на что последние месяцы делался основной акцент.

После некоторой паузы в ближайшие дни возобновятся сделки. О каждой из них будем сообщать отдельно. Здесь приведу их общий план:

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог компании Иволга Капитал |Портфель российских акций. Ждем каникул и у моря погоды

- 12 декабря 2022, 08:18

- |

Приближаются католическое Рождество и российские новогодние каникулы. Для рынка искалеченного отечественных акций эти саморазумеющиеся факты, видимо, сейчас важнее прочих: любые заметные движения на бирже застопорены.

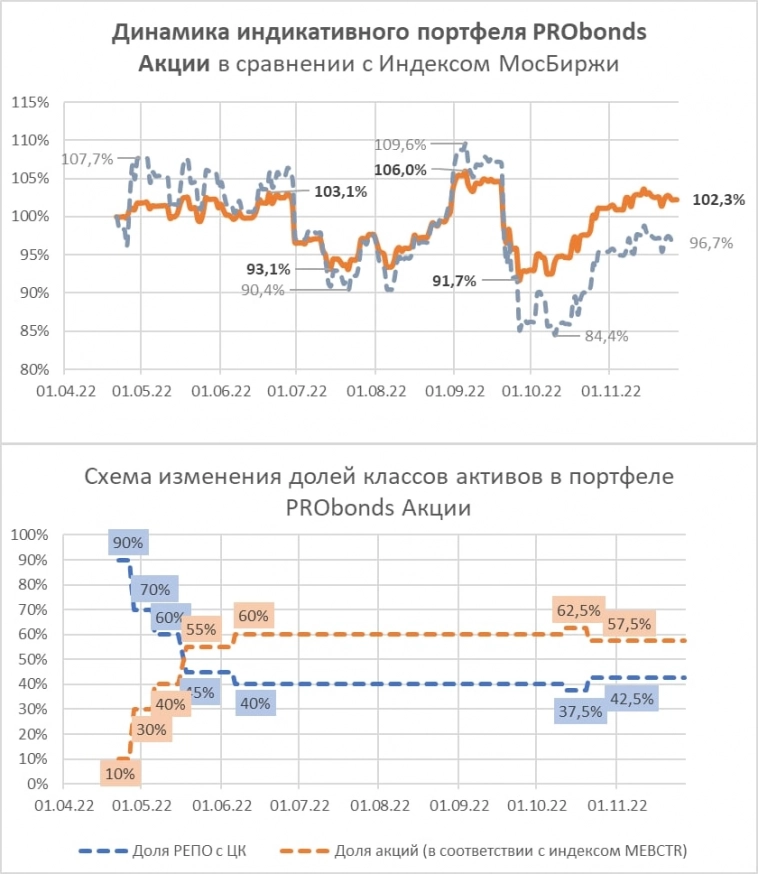

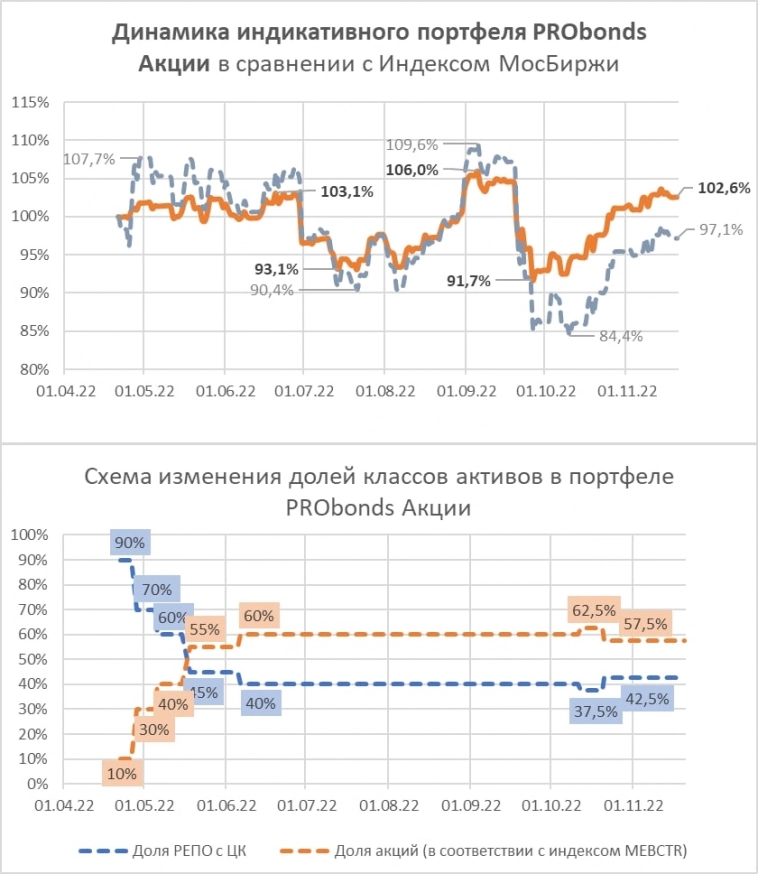

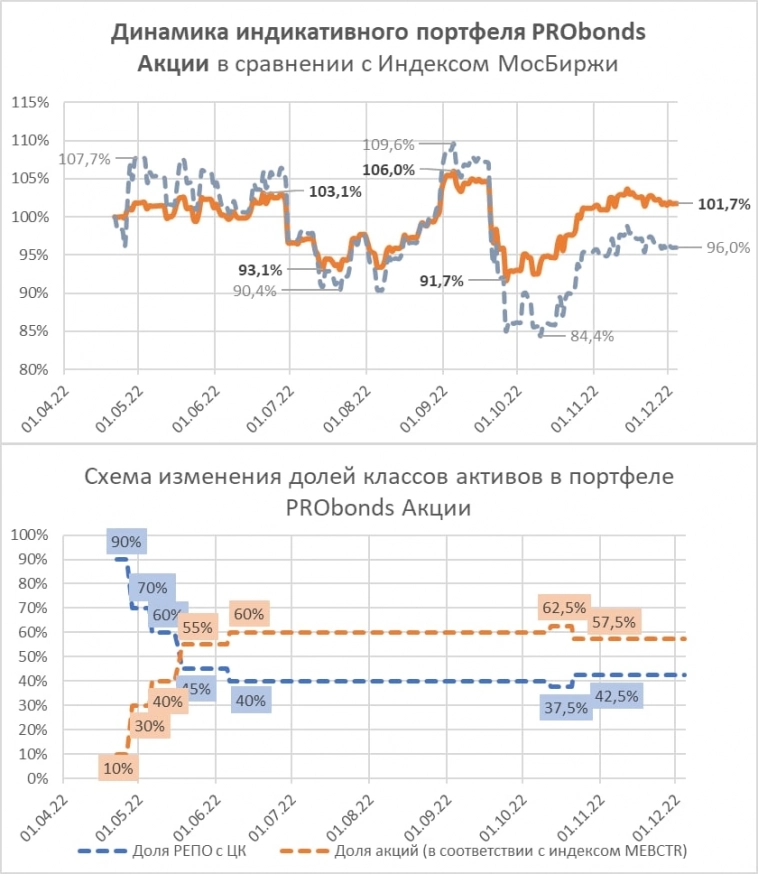

С начала декабря и индекс МосБиржи, и портфель PRObonds Акции изменились на доли процента. Всего же с 1 января индекс МосБиржи теряет -42%. Портфель, запущенный в апреле, уже после основного падения рынка в нынешнем году имеет +2%.

Когда по весне портфель запускался, я считал, что на горизонте 12 месяцев свои 15-20% он принесет. 2/3 срока пока что дали всего 1/10 ожидаемого результата. И непохоже, что рынок ожидает заброс вверх.

Продолжу ждать у моря погоды в предположении, что на очередном падении удастся удачно нарастить долю акций или сбросить их на каком-то всплеске. Тем самым накапливая премию к индексу МосБиржи.

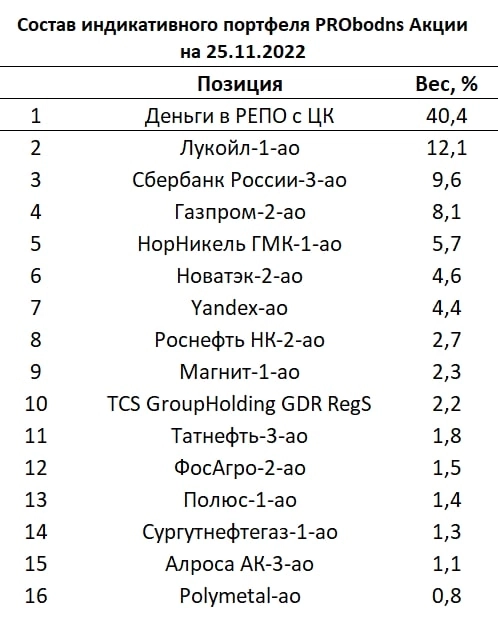

На данный момент, как и 99% времени, без действий. Разве что в Индексе голубых фишек, в соответствии с которым сформирован список акций в портфеле, с 16 декабря Полиметалл меняется на МТС.

( Читать дальше )

Блог компании Иволга Капитал |Портфель ВДО за 4,5 года опережает почти все популярные инструменты вложений. + анонсы новых сделок

- 06 декабря 2022, 07:55

- |

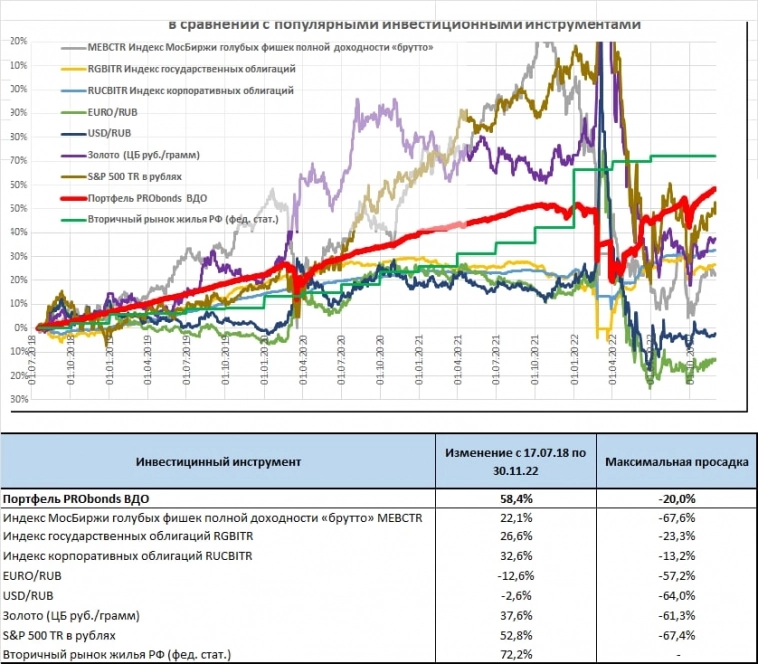

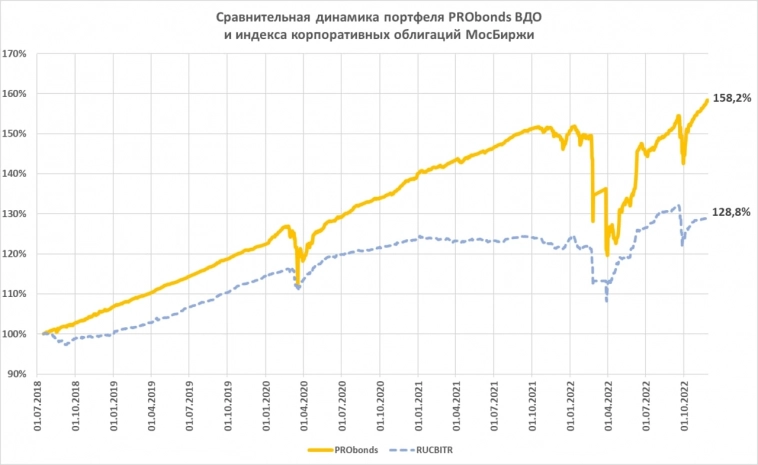

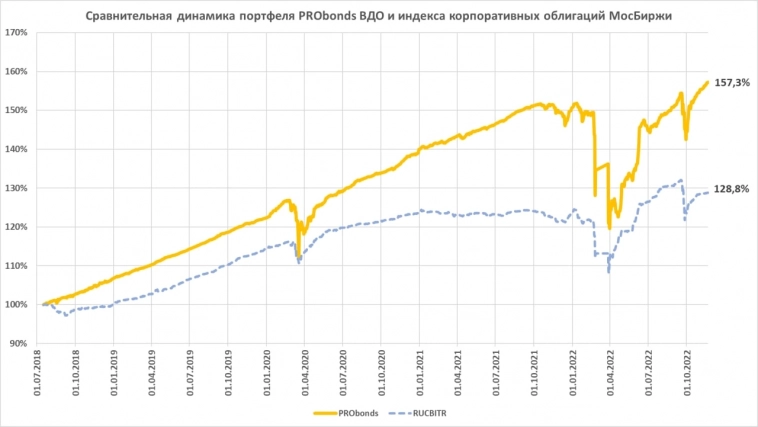

Результаты нашего облигационного портфеля PRObonds ВДО. Доход с начала 2022 года достиг 5,1%. За весь год ожидается около 6,5%. С начала своего ведения 4,5 года назад портфель принес 58% (около 50% за вычетом НДФЛ). Относительно немного. Но портфель переиграл большинство популярных инвест.инструментов. Отставание есть от недвижимости, возможно, его портфель преодолеет. А вот американскому рынку акций (для сравнения берется индекс S&P 500 с учетом дивидендов, выраженный в рублях), вероятно уступит. Хотя у американских акций волатильность значительно выше и просадки глубже.

Сделки. Пока обойдемся без заметного снижения доли денег. Поскольку по облигациям платятся купоны, то, если не покупать новых бумаг, денежная подушка постепенно растет. А если покупать умеренно, то соотношение облигаций и денег просто стабилизируется. Сейчас на деньги в портфеле приходится 18% активов, и примерно столько останется на обозримую перспективу.

( Читать дальше )

Блог компании Иволга Капитал |Портфель акций отыгрывает у Индекса МосБиржи 5,7%, но на самом деле больше

- 05 декабря 2022, 07:43

- |

Начинаем неделю с акций. За 7,5 месяцев с момента своего старта наш портфель PRObonds Акции вырос всего на 1,5% (портфель запущен 22 апреля 2022 года). Индекс МосБиржи за это время просел на 4%. Выигрыш портфеля у индекса стабилизировался вблизи 5% (сейчас портфель переигрывает индекс на 5,7%). При этом волатильность портфеля была намного ниже волатильности рынка акций.

( Читать дальше )

Блог компании Иволга Капитал |Вернется ли портфель ВДО к целевым +/-14% в 2023 году?

- 29 ноября 2022, 07:38

- |

5% с начала года. Портфель PRObonds ВДО достиг-таки первого круглого значения. Ожидаемая итоговая доходность 2022 года при таком темпе – к 6,5%.

Напомню результаты портфеля по годам, в % годовых:

• 2018 г 14,8%

• 2019 г 14,5%

• 2020 г 14,4%

• 2021 г 7,9%

• 2022 г 6,5% (прогноз)

Насколько реально в новом 2023 году возвращение к доходности ±14%, свойственной портфелю в 2018-20 годах? И реально, и высоко вероятно. Внутренняя доходность портфеля, включающая доходности к погашению облигаций и доходность размещения денег, сейчас 17,1%. По мере подъема портфеля она снижается, но весьма медленно, учитывая крутизну подъема. К началу нового года она, предположительно, опустится к 16,5%. Это и есть целевое значение для 2023 года. Хотя поправки на разного рода неожиданности могут быть.

( Читать дальше )

Блог компании Иволга Капитал |Портфель и рынок акций. Какая нефть, такой и рост

- 28 ноября 2022, 08:03

- |

Блог компании Иволга Капитал |Positive, Гарант и крипто-крах. Песочница LIVE. 25 ноября в 16:00

- 25 ноября 2022, 12:43

- |

Хедлайнеры программы:

- Positive Technologies, выходящая с новым выпуском облигаций.

- Гарант-Инвест, тоже со свежими облигациями, новым прогнозом рейтинга и историческими аналогиями.

- Криптовалютные биржи и цепная реакция их банкротств.

А также немного спекуляций, биржевой психологии и эволюционных особенностей нашего биологического вида применительно к экономике и финансам.

Ждем Ваших вопросов. Присоединяйтесь к эфиру!

( Читать дальше )

Блог компании Иволга Капитал |Портфель ВДО переиграет высококлассные облигации и стремится к 17% годовых

- 22 ноября 2022, 07:50

- |

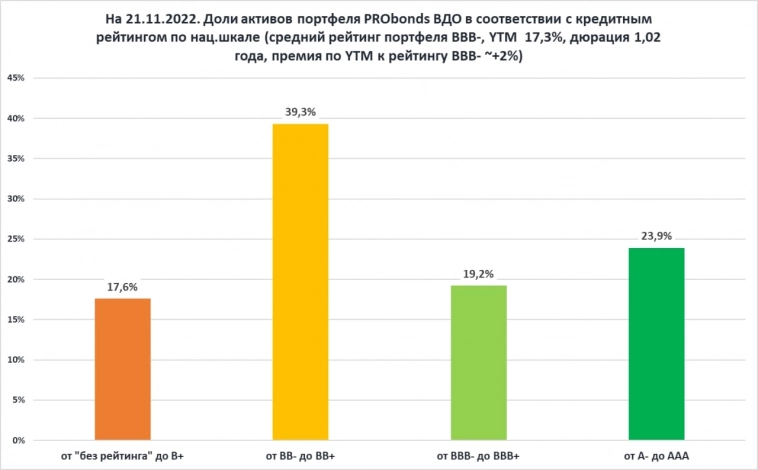

Портфель ВДО, по меньшей мере, в нашей интерпретации стал лучше высококлассных облигаций и в нынешнем проблемном году. С начала года портфель PRObonds ВДО вырос уже на 4,4%, а индекс корпоративных облигаций МосБиржи RUCBITR – на 4,1%.

Так что, несмотря на критику высокодоходных бумаг, их покрытие риска доходностью продолжает оставаться лучше, чем в среднем на облигационном рынке.

До конца года портфель, по нашей оценке, дотянется примерно до 6,3% совокупного дохода. Худший годовой результат. Хоть и положительный.

В последнее время проводилось несколько изменений позиций, все они скромные, их можно отследить по тегу #сделки в нашем телеграм-канале. Их целью было повышение доходности портфеля при сохранении и даже повышении его формального кредитного качества.

( Читать дальше )

Блог компании Иволга Капитал |В портфеле PRObonds ВДО новая пара сделок

- 21 ноября 2022, 07:43

- |

В портфеле PRObonds ВДО очередная пара косметических сделок.

С сегодняшнего дня в течение 5 сессий равными долями и по рыночным ценам в портфеле произойдут:

• Снижение доли облигаций Маныч01, с 2% до 1,5% от активов,

• Увеличение доли облигаций Шевченк1Р4, с 1% до 1,5% от активов.

Цель изменений – оптимизация доходности. незначительная, но и не лишняя. Обе бумаги представляют одни холдинг, но имеют некоторый перекос доходностей. Которым и хочется воспользоваться.

Всю историю сделок, в они всегда публикуются до момента совершения, можно найти по тегу #сделки. Не всегда их публикация сопровождается обзором всего портфеля. Очередной обзор, к слову, ожидается завтра.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

@AndreyHohrinTELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал